De Economische Toekomst van Europa: Een Analyse van Spanningen en Trends

Europa verkeert in een kritieke situatie. Lage productiviteit, stagnatie of zelfs krimpende economische groei, en exploderende staatsschulden vormen een groeiende bedreiging voor de stabiliteit van het continent. Onlangs waarschuwde de Europese Centrale Bank (ECB) voor een naderende schuldencrisis, terwijl burgers, bedrijven en beleggers worden voorbereid op mogelijke economische schokken.

Aan de andere kant van de Atlantische Oceaan voert Donald Trump een agressief protectionistisch beleid dat verstrekkende gevolgen heeft voor Europa. Zijn ambitie om “America Great Again” te maken, ondermijnt Europa’s positie op het wereldtoneel. Deze verschuiving brengt spanningen met zich mee op het gebied van economisch beleid, monetaire stabiliteit, en geopolitieke verhoudingen. Zelfs nichemarkten zoals de cryptomarkt worden beïnvloed. Sinds de verkiezing van Trump heeft Bitcoin een explosieve groei doorgemaakt, met record na record en een reeks all-time highs.

Maar wat drijft deze veranderingen? Hoe spelen geopolitieke spanningen, monetaire onzekerheden en marktpsychologie hierin een rol? Volgens sommige mediabronnen zou dit grotendeels te maken hebben met respect voor Trump’s economische strategieën onder cryptoliefhebbers, maar de werkelijke oorzaak ligt dieper.

Gebruik en klik op de onderstaande links voor meer informatie:

Klik hier om toegang te krijgen tot alle gratis educaties en producten van Madelon Vos

In dit artikel nemen we je mee in een uitgebreide analyse van de belangrijkste economische thema’s die Europa en de wereld beïnvloeden. Van de fundamentele oorzaken achter monetaire veranderingen tot geopolitieke spanningen en de invloed daarvan op diverse markten zoals Bitcoin, goud, en de huizenmarkt. Bereid je voor op een diepgaande verkenning van hoe deze ontwikkelingen onze toekomst vormgeven.

De Economie van Europa: Een Onheilspellend Toekomstbeeld

Europa bevindt zich in een economische crisis die steeds verder escaleert. Lage groei, stijgende inflatie, en exploderende staatsschulden zetten de economische stabiliteit zwaar onder druk. De impact van Donald Trump’s protectionistische beleid op Europa, en vooral op Duitsland, is aanzienlijk. Deze maatregelen hebben niet alleen economische, maar ook geopolitieke gevolgen, waardoor het concurrentievermogen van de regio wordt aangetast.

Hoe Trump’s Beleid Europa Raakt

Protectionisme en Economische Achteruitgang

De invoerheffingen die Donald Trump introduceerde, hebben een directe impact op de Europese economie. Duitsland, de economische motor van Europa, is zwaar getroffen. De handelsrestricties ondermijnen niet alleen de Duitse export, maar hebben ook een domino-effect op andere Europese landen. Midden- en Oost-Europese regio’s ervaren hierdoor een verdere economische verslechtering.

Divergerende Economieën: De EU versus de VS

Een analyse van econoom Geert Noels laat zien dat de economische groei in de Verenigde Staten blijft toenemen, terwijl Europa steeds verder achterblijft. Grafieken van de ECB tonen een groeiende kloof tussen de EU en de VS, wat een somber toekomstbeeld schetst. De zwakke euro, die sinds Trump’s verkiezing met 4% is gedaald, versterkt dit probleem verder. Het vooruitzicht dat de euro op pariteit komt met de dollar maakt de situatie alleen maar nijpender.

Europese Acties: Te Weinig, Te Laat?

Gebrek aan Urgentie

Ondanks deze alarmerende trends lijkt er een gebrek aan urgentie te zijn binnen de EU. Belangrijke hervormingen, zoals belastinghervormingen en maatregelen om productiviteit te stimuleren, blijven uit. In Nederland worden relatief kleine onderwerpen, zoals een BTW-verhoging, belangrijker geacht dan structurele economische hervormingen.

Risico’s voor de Financiële Stabiliteit

De Europese Centrale Bank (ECB) waarschuwt dat hoge staatsschulden en lage economische groei een schuldencrisis kunnen veroorzaken. Ondertussen drijven lage rentes vastgoedprijzen naar recordhoogtes, wat vooral in de commerciële vastgoedsector tot grote risico’s leidt. Banken en vastgoedfinanciers die afhankelijk zijn van deze sectoren bevinden zich in een kwetsbare positie.

Crisis: Voorbereiden op Onzekere Tijden

De geopolitieke spanningen nemen wereldwijd toe, en sommige landen ondernemen drastische maatregelen om zich voor te bereiden. Zweden, bijvoorbeeld, waarschuwde zijn burgers voor mogelijke crisissen zoals een nucleaire aanval of een cyberaanval. Dit onderstreept de groeiende onzekerheid in de wereld.

Geopolitieke Onrust en Financiële Veiligheid

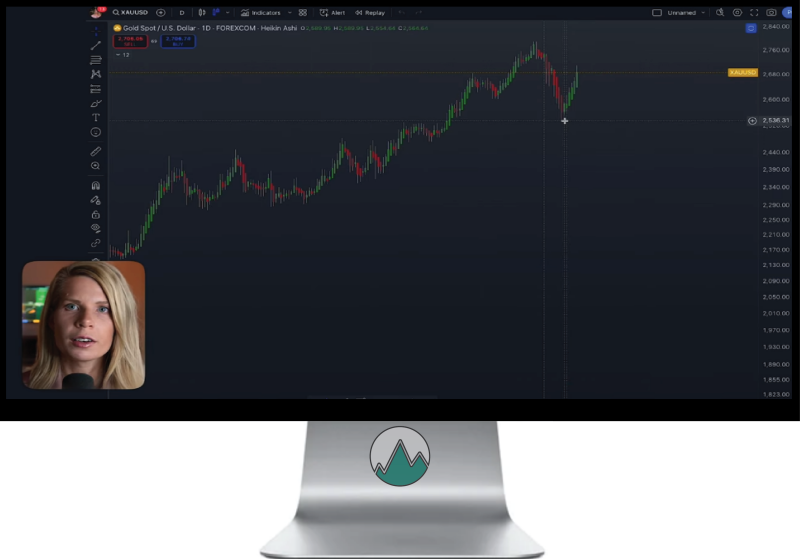

Goud als Veilige Haven

In tijden van geopolitieke spanningen zoeken beleggers veilige havens zoals goud. De goudprijs bereikte in euro’s een all-time high, mede dankzij de verzwakte euro. In dollars bleef een vergelijkbare stijging uit, wat aantoont hoe de geopolitieke context Europese markten sterker raakt.

Is het kopen van goud eigenlijk wel verstandig en wat zijn de voornaamste redenen dan mensen fysiek goud kopen, lees het in dit artikel: Is Goud Kopen Verstandig? Diepgang in Fysiek Goud Kopen

Euribor Daling: Symbool van Onzekerheid

De dalende Euribor-rente, die vaak wordt gebruikt als basis voor hypotheken, heeft geleid tot lagere variabele hypotheekrentes. Hoewel dit op korte termijn gunstig is voor huiseigenaren, wijst het ook op bredere economische kwetsbaarheden. Lage rentes zijn vaak een symptoom van een zwakke economie.

Toekomstige Uitdagingen: Economische en Geopolitieke Risico’s

De Dreiging van Grootschalig Conflict

De spanningen tussen Rusland en NAVO-landen blijven escaleren. Een wet ondertekend door Poetin maakt het mogelijk voor Rusland om landen aan te vallen die wapens leveren aan Oekraïne. Dit creëert een explosief risico voor grootschalige conflicten, vooral omdat NAVO-landen verplicht zijn gezamenlijk te reageren.

De Zwakke Euro

De aanhoudende daling van de euro maakt Europese producten minder concurrerend op wereldmarkten en vergroot de kloof tussen de EU en grootmachten zoals de VS en China.

Conclusie: De Urgentie voor Verandering

Europa staat op een keerpunt. Zonder snelle en ingrijpende maatregelen dreigt het economische en geopolitieke landschap verder te verslechteren. Het is essentieel dat beleidsmakers actie ondernemen door structurele hervormingen en strategische investeringen te prioriteren. Alleen zo kan Europa weerbaarder worden tegen toekomstige schokken en een leidende rol blijven spelen op het wereldtoneel.

De geopolitieke onrust en de economische uitdagingen vormen samen een complexe uitdaging. Geïntegreerde oplossingen, gericht op zowel economische groei als politieke stabiliteit, zijn nodig om deze turbulente tijden te overleven.

Huizenprijzen Bereiken Recordhoogten: Wat Betekent Dit voor de Nederlandse Woningmarkt?

De huizenprijzen in Nederland blijven stijgen en hebben inmiddels recordhoogtes bereikt. Dit wordt vooral aangedreven door dalende rentes en een toename in de leencapaciteit van kopers. Volgens het kwartaalbericht van De Hypotheker is het gemiddelde hypotheekbedrag in het afgelopen kwartaal gestegen tot €345.000, een toename van 8% ten opzichte van een jaar geleden.

Waarom Stijgen de Huizenprijzen?

De Invloed van Lage Rentes en Hogere Salarissen

Lage hypotheekrentes zorgen ervoor dat huishoudens meer kunnen lenen, terwijl gestegen salarissen extra financiële ruimte bieden. Hierdoor neemt de concurrentie op de woningmarkt toe. Zoals bij elk product waar de vraag groter is dan het aanbod, stuwt dit de prijzen verder omhoog.

In oktober waren de huizenprijzen gemiddeld 11,5% hoger dan een jaar eerder, de grootste stijging sinds de zomer van 2022. De gemiddelde koopwoning kost nu €470.000, een bedrag dat moeilijk anders dan "bizar" te noemen is.

Vraag en Aanbod: Een Onevenwichtige Markt

De hoge huizenprijzen zijn niet alleen het resultaat van een verhoogde leencapaciteit, maar ook van een beperkt woningaanbod. Met de vraag naar koopwoningen die onverminderd hoog blijft, staan de prijzen onder constante druk. Dit maakt de Nederlandse huizenmarkt tot een van de meest competitieve markten in Europa.

Wat Zijn de Gevolgen?

Beleidsimplicaties en Economische Impact

De ontwikkelingen in de woningmarkt vragen om serieuze aandacht van beleidsmakers. De combinatie van lage rentes, stijgende salarissen en een beperkt woningaanbod creëert een complexe situatie. Dit heeft niet alleen invloed op de betaalbaarheid van woningen, maar kan ook leiden tot bredere economische risico's, zoals een mogelijk oververhitte vastgoedmarkt.

Wat Betekent Dit voor Kopers?

Voor potentiële huizenkopers is het belangrijk om rekening te houden met de hoge huizenprijzen en de toenemende concurrentie. Slimme financieringsstrategieën en grondig onderzoek naar toekomstige marktontwikkelingen zijn essentieel.

Assets: De Stijgende Populariteit van Bitcoin, Goud en Opties

Terwijl de huizenmarkt in Nederland op zijn eigen manier transformeert, zijn andere activaklassen zoals Bitcoin, goud en aandelen volop in beweging. Bitcoin heeft opnieuw een sterke groei doorgemaakt, met een all-time high van $99.728 op 21 november, een stijging van 44% in slechts 30 dagen.

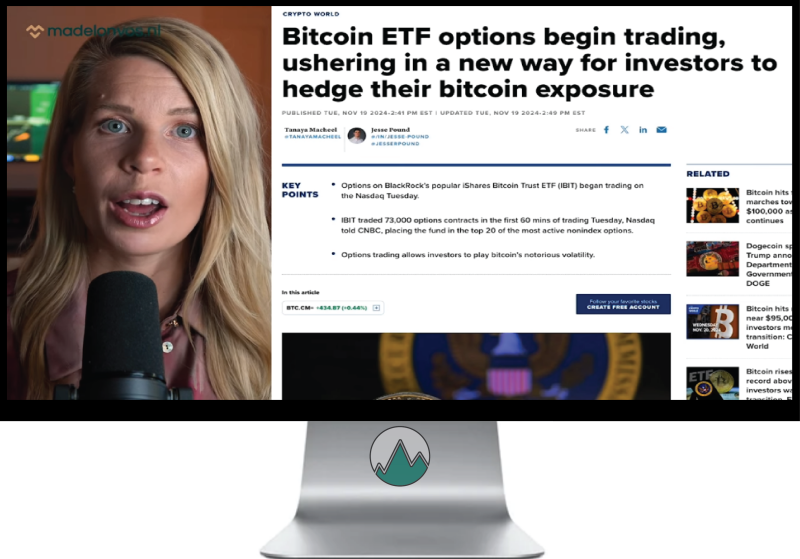

De Lancering van Bitcoin ETF Opties

Wat Zijn Bitcoin Opties?

Een van de belangrijkste ontwikkelingen in de cryptomarkt is de lancering van Bitcoin ETF-opties. Opties zijn financiële contracten die beleggers de mogelijkheid bieden om te speculeren op de toekomstige prijs van Bitcoin. Er zijn twee hoofdtypen:

- Callopties: Hiermee kun je Bitcoin kopen tegen een vaste prijs (strike price) op een specifieke datum.

- Putopties: Hiermee kun je Bitcoin verkopen tegen een vaste prijs, handig bij een dalende markt.

De handel in deze opties, zoals op BlackRock’s iShares Bitcoin Trust (IBIT), heeft in slechts 60 minuten 73.000 contracten verhandeld. Dit wijst op de enorme interesse van beleggers.

Waarom Zijn Bitcoin Opties Zo Populair?

Marktsentiment: Optimisme in de Markt

De verhouding tussen call- en putopties laat een sterk optimisme zien. Beleggers richten zich op strike prices van $100.000 tot zelfs $120.000, wat aangeeft dat zij verdere prijsstijgingen verwachten. Dit optimisme wordt gedreven door de groeiende acceptatie van Bitcoin als alternatief activum, maar ook door de bredere macro-economische onzekerheid.

Risicobeheer en Speculatie

Bitcoin-opties bieden beleggers niet alleen de kans om te speculeren, maar ook om risico's af te dekken. Bijvoorbeeld: een belegger kan een put-optie kopen om zichzelf te beschermen tegen scherpe prijsdalingen, zonder direct zijn bezit te hoeven verkopen. Deze flexibiliteit maakt opties bijzonder aantrekkelijk in de volatiele cryptomarkt.

De Brede Context: Waarom Stijgt Bitcoin?

De recente stijging van Bitcoin is niet alleen te danken aan de introductie van ETF-opties, maar ook aan andere factoren:

- Adoptie door grote spelers zoals MicroStrategy, dat blijft investeren in Bitcoin.

- Economische onzekerheden, waardoor beleggers zoeken naar alternatieve activa zoals Bitcoin en goud.

- Macro-economische trends zoals inflatie, die de aantrekkelijkheid van traditionele valuta verminderen.

Conclusie

Zowel de huizenmarkt als de activamarkten tonen duidelijke signalen van transformatie. De recordhoogte van huizenprijzen in Nederland benadrukt de noodzaak voor beleidsinterventies om betaalbaarheid te waarborgen. Tegelijkertijd wijst de groei van Bitcoin en de populariteit van ETF-opties op een verschuiving in hoe beleggers waarde zoeken in een onzekere economie.

De vraag blijft of de huidige trends zullen doorzetten of dat correcties onvermijdelijk zijn. Voor nu lijkt de interesse in zowel vastgoed als alternatieve activa zoals Bitcoin alleen maar toe te nemen, wat beide markten tot hotspots maakt voor investeerders en beleidsmakers.

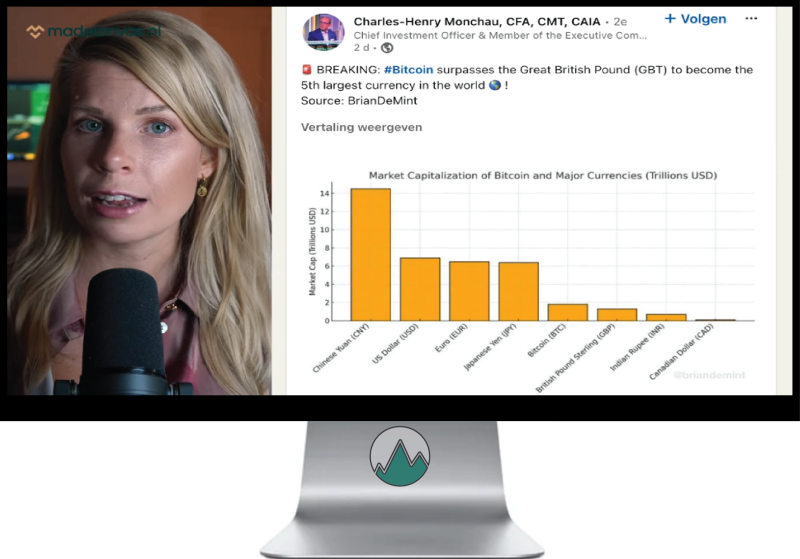

Bitcoin: Een Historische Mijlpaal en Toekomstvisie

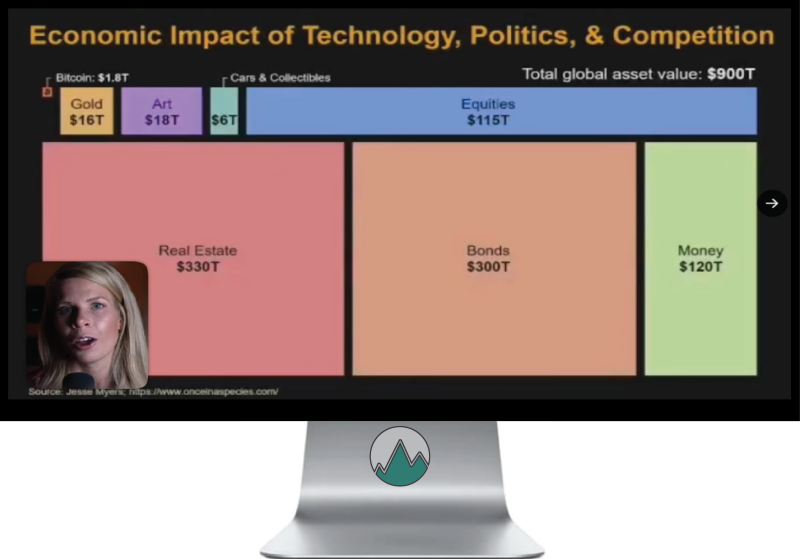

De afgelopen week heeft Bitcoin een nieuwe mijlpaal bereikt: de marktkapitalisatie van de Britse pond is gepasseerd. Na eerder al de Indiase roepie en de Canadese dollar te hebben ingehaald, komt Bitcoin nu gevaarlijk dicht in de buurt van de omvang van de euro. Met een huidige marktkapitalisatie van ongeveer twee biljoen dollar, heeft Bitcoin zich stevig gevestigd als een van de meest waardevolle activa ter wereld.

De Weg Naar $250.000 en Verder: Historische Trends en Optimisme

Optimisme onder Beleggers

Analisten en beleggers tonen groeiend vertrouwen in de toekomst van Bitcoin. Sommigen voorspellen koersdoelen van $500.000, $800.000, en zelfs $1.000.000. Een opvallend voorbeeld hiervan is een publicatie van Bitcoin Alpha, gericht op de ultrarijken, waarin werd geadviseerd: "Don’t fight this. Get crypto exposure as soon as possible." Dit toont de consensus dat Bitcoin geen tijdelijke hype is, maar een fundamenteel onderdeel van de toekomst.

Historische Cycli en Toekomstige Koersen

Volgens analisten zoals Bert Slachter is het niet onrealistisch dat Bitcoin een koers van $250.000 kan bereiken. Historische trends tonen aan dat Bitcoin in eerdere cycli snel kon verdubbelen, en huidige marktontwikkelingen lijken op die van eerdere bullmarkten. Modellen zoals de Power Law en adoptiecurves wijzen op een plausibel koersdoel rond de $250.000.

Wat Duwt Bitcoin Vooruit?

Factoren die Groeiversnelling Kunnen Bevorderen

- Regulering: Een meer pro-crypto houding van overheden kan een enorme impuls geven. Voorbeelden zijn het terugtrekken van rechtszaken tegen cryptobedrijven en de mogelijke aanstelling van crypto-positieve leiders zoals Hester Peirce.

- Strategische Bitcoin-Reserves: Geruchten over de introductie van een strategische Bitcoin-reserve door de Verenigde Staten blijven aanhouden. Dit zou een fundamentele verschuiving betekenen in hoe overheden naar Bitcoin kijken.

- Institutionele Adoptie: Grote bedrijven en instellingen slaan steeds meer Bitcoin op in cold storage, wat het beschikbare aanbod op de markt verkleint en de prijs verder opdrijft.

Strategische Bitcoin-Reserves: Een Gamechanger?

Het Voorbeeld van Overheden

Landelijke initiatieven, zoals in El Salvador en Bhutan, tonen aan dat Bitcoin kan functioneren als een strategisch activum. Geruchten dat de Verenigde Staten een strategische Bitcoin-reserve overwegen, hebben geleid tot speculatie over een wereldwijde trend. Als grotere economieën Bitcoin als reserve-activum adopteren, kan dit de wereldwijde financiële systemen fundamenteel veranderen.

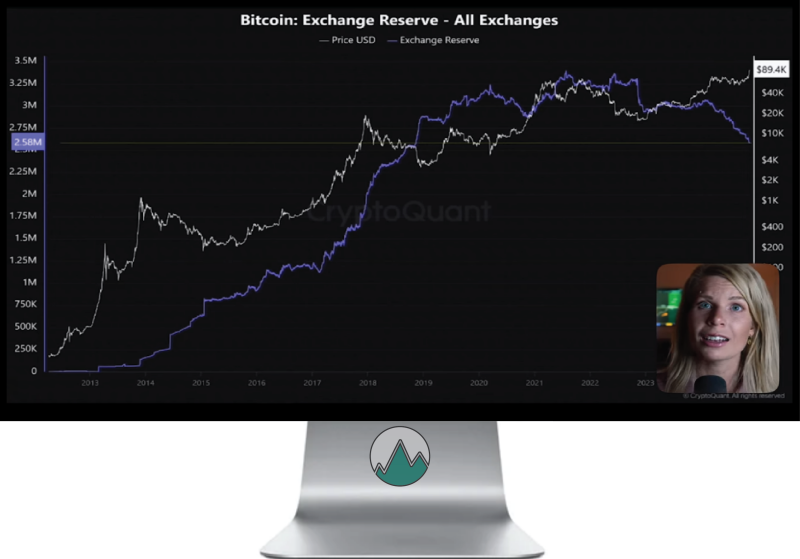

Het Verminderde Aanbod

De afname van Bitcoin-reserves op beurzen toont aan dat steeds meer Bitcoin in cold storage wordt opgeslagen. Dit verkleint het aanbod, wat de prijs verder omhoog kan stuwen. Institutionele beleggers spelen hierbij een sleutelrol door de markt te leiden met langetermijnstrategieën.

Klik hier om toegang te krijgen tot alle gratis educaties en producten van Madelon Vos

Conclusie: De Toekomst van Bitcoin

Bitcoin evolueert van een speculatief activum naar een strategisch financieel instrument. Hoewel er risico’s blijven, zoals de onzekerheid rond strategische reserves, zijn de fundamenten van Bitcoin — decentralisatie, waardeopslag en gebruiksgemak — sterk. Met toenemende adoptie door overheden en instellingen lijkt de toekomst van Bitcoin rooskleurig. De komende maanden zullen cruciaal zijn in het bepalen van de richting van de markt.

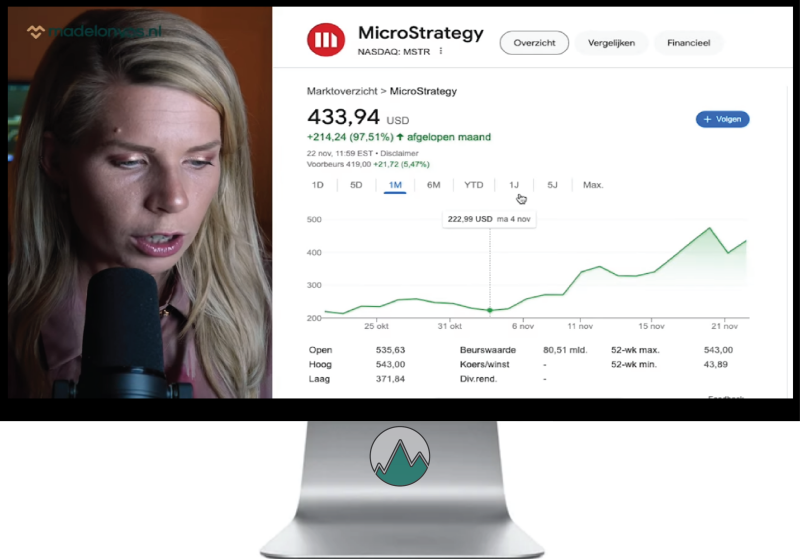

MicroStrategy: Innovatieve Investeringen met Hoge Risico’s

Een Onconventionele Strategie

MicroStrategy, geleid door Michael Saylor, is een bedrijf dat de grenzen van traditionele financiering verlegt door Bitcoin te integreren in zijn strategie. Afgelopen week werd MicroStrategy het meest verhandelde aandeel op de beurs, met meer volume dan giganten zoals Tesla en Nvidia. De innovatieve financieringsconstructies van Saylor maken van MicroStrategy een indirecte Bitcoin-ETF en een boeiend voorbeeld van hoe bedrijven crypto kunnen omarmen.

Hoe Werkt De Hefboomstrategie van MicroStrategy?

- Convertible Notes: MicroStrategy geeft obligaties uit die kunnen worden omgezet in aandelen tegen een premie van 55%. Dit biedt beleggers zowel bescherming als winstpotentieel.

- Nulrente Financiering: De leningen worden uitgegeven met een rente van 0%, wat aantrekkelijk is voor beleggers die vertrouwen hebben in de stijgende aandelenprijs.

- Bitcoin Aankopen: Het bedrijf gebruikt de opgehaalde fondsen om Bitcoin te kopen, waardoor het een van de grootste institutionele Bitcoin-houders ter wereld is.

Sinds begin dit jaar is de koers van MicroStrategy met 533% gestegen, waarvan 60% in één week. Dit maakt het bedrijf een proxy voor de prijsbewegingen van Bitcoin.

De Risico’s van De Strategie

Hoewel de strategie indrukwekkend is, brengt deze aanzienlijke risico’s met zich mee:

- Margin Calls: Als de waarde van Bitcoin aanzienlijk daalt, kan MicroStrategy gedwongen worden om Bitcoin te verkopen. Dit kan de koers verder onder druk zetten.

- Faillissementsrisico: Een combinatie van een dalende Bitcoin-prijs en een dalende aandelenprijs kan MicroStrategy in ernstige financiële problemen brengen.

- Afhankelijkheid van Bitcoin: De waarde van het bedrijf is nauw verweven met de prijs van Bitcoin, waardoor het kwetsbaar is voor marktvolatiliteit.

Waarom Is Dit Interessant voor Beleggers?

MicroStrategy biedt beleggers een unieke manier om blootstelling aan Bitcoin te krijgen via traditionele aandelen. Saylor’s strategie creëert een soort "oneindige geldmachine," waarmee hij steeds meer Bitcoin kan kopen door nieuwe convertible notes uit te geven. Dit maakt het bedrijf tot een van de meest opvallende spelers in de cryptomarkt.

Alternatieven voor Beleggers

Voor beleggers die geïnteresseerd zijn in Bitcoin, kan direct investeren in de cryptomunt minder risicovol zijn dan het kopen van MicroStrategy-aandelen. Een gebalanceerde portefeuille, bestaande uit Bitcoin en stabiele ETF’s zoals de MSCI World Index, biedt een meer gespreide aanpak.

Conclusie: Innovatie met Een Prijskaartje

MicroStrategy is een baanbrekend voorbeeld van hoe bedrijven crypto kunnen omarmen, maar het brengt ook aanzienlijke risico’s met zich mee. Michael Saylor’s aanpak heeft het bedrijf een unieke positie gegeven, maar de afhankelijkheid van Bitcoin maakt het kwetsbaar voor marktvolatiliteit. Voor beleggers is het cruciaal om risico’s te spreiden en goed geïnformeerd te blijven.

Een gebalanceerde benadering, waarin direct bezit van Bitcoin wordt gecombineerd met traditionele investeringen, blijft de beste strategie om te profiteren van de kansen die crypto biedt zonder overmatige risico’s te nemen.

Media en Bitcoin: Het Narratief en De Feiten

De berichtgeving over Bitcoin in traditionele media laat vaak een negatieve en bevooroordeelde invalshoek zien. Dit draagt bij aan misverstanden en een verkeerde beeldvorming over Bitcoin en de mensen die erin investeren. Een genuanceerder en meer geïnformeerd narratief is nodig om de werkelijke waarde en impact van Bitcoin te begrijpen.

Vooroordelen in de Media

Misverstanden over Anonimiteit

Een veelvoorkomende misvatting in de media is dat Bitcoin populair is vanwege anonimiteit. In werkelijkheid zijn Bitcoin-transacties pseudoniem en worden ze vastgelegd op een openbare blockchain. Dit maakt transacties transparant en voor iedereen controleerbaar, wat een belangrijk kenmerk is van de technologie.

Bitcoin Weggezet als Zinloos

Uitspraken zoals "je kunt er niets mee kopen" of "het is een antwoord op een probleem dat niet bestaat" getuigen van een beperkt begrip van Bitcoin. In landen zoals El Salvador wordt Bitcoin al gebruikt als wettig betaalmiddel en biedt het oplossingen voor inflatie en kapitaalbeperkingen in landen met instabiele valuta.

Narratief van Schuldgevoel

Sommige media presenteren stijgende Bitcoin-koersen als een probleem, onder het mom dat niet iedereen ervan profiteert. In plaats van Bitcoin te erkennen als een middel tot financiële vrijheid, vooral in landen met falende financiële systemen, wordt het vaak ten onrechte neergezet als een instrument dat ongelijkheid vergroot.

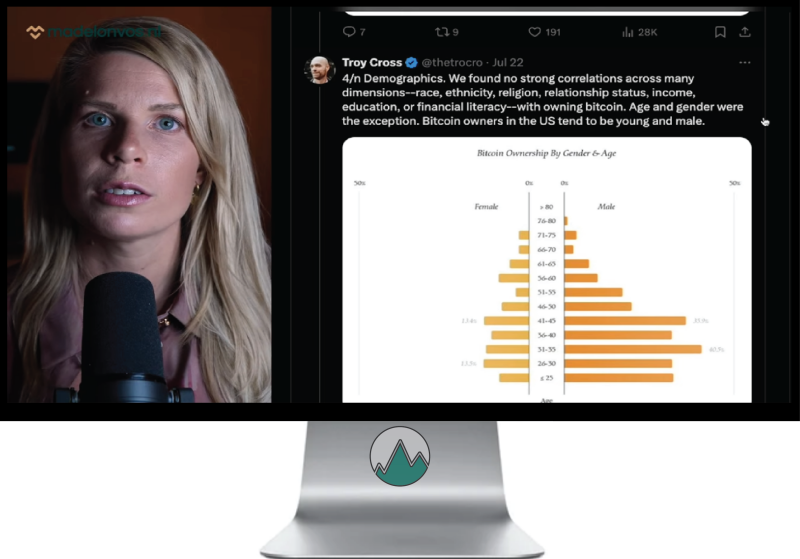

Wie Bezitten Bitcoin?

Uit onderzoek blijkt dat de demografie van Bitcoin-bezitters breder is dan vaak wordt aangenomen. Hoewel jonge mannen oververtegenwoordigd zijn, weerspiegelen hun politieke en sociale opvattingen een diverse mix. Het stereotype van de libertaire of extreemrechtse investeerder is onjuist. Belangrijk is dat Bitcoin-bezitters doorgaans beter geïnformeerd zijn over de technologie en het nut ervan dan niet-bezitters.

Het Contrast in Media-perspectieven

Kritische Benaderingen

In traditionele media wordt Bitcoin vaak neergezet als een fenomeen dat wordt gedreven door extremistische anti-systeemdenkers. Dit beeld wordt versterkt door analisten zoals Hans de Geus, die kritiek leveren zonder diepgaande kennis van de technologie.

Positieve en Nuchtere Uitzonderingen

Daartegenover staan commentatoren zoals Jacob Schoenmaker, die Bitcoin een bredere context geven. Schoenmaker erkent bijvoorbeeld dat de adoptie door grote partijen zoals El Salvador en mogelijk de Verenigde Staten een fundamentele stap is in de ontwikkeling van Bitcoin als financieel instrument.

Bitcoin’s Functies als Geld

De drie klassieke functies van geld — oppotmiddel, ruilmiddel en rekeneenheid — worden vaak als maatstaf gebruikt om Bitcoin te beoordelen:

- Oppotmiddel: Bitcoin is hier uiterst succesvol. De waarde is exponentieel gegroeid, en het wordt vaak vergeleken met digitaal goud.

- Ruilmiddel: Hoewel Bitcoin in sommige landen wordt gebruikt, is het door volatiliteit en beperkte infrastructuur nog geen algemeen geaccepteerd ruilmiddel.

- Rekeneenheid: Bitcoin wordt zelden gebruikt als rekeneenheid. De meeste transacties worden nog steeds in fiat-valuta uitgedrukt.

Conclusie: De Rol van Media in Bitcoin’s Narratief

Traditionele media spelen een cruciale rol in hoe Bitcoin wordt begrepen door het grote publiek. Het negatieve narratief wordt vaak gedreven door een gebrek aan kennis, wat niet alleen de perceptie van Bitcoin beïnvloedt, maar ook de acceptatie ervan. Een genuanceerde en op feiten gebaseerde benadering is essentieel om Bitcoin’s werkelijke potentieel als financieel instrument te belichten.

Bitcoin: Waarde, Technische Analyse en Toekomstperspectieven

Bitcoin blijft een onderwerp van discussie, zowel over de waarde als de toekomst. Recente marktontwikkelingen en technische analyses bieden inzicht in de huidige trends en toekomstige verwachtingen.

Heeft Bitcoin Waarde?

Intrinsieke Waarde en Monetaire Premium

Een veelgehoord argument is dat Bitcoin "geen intrinsieke waarde" heeft. Analist Bert Slachter reageerde hierop met de uitspraak dat Bitcoin "100% monetaire premium" bezit. Hoewel Bitcoin geen fysieke waarde heeft zoals goud, biedt het schaarste, technologie en vertrouwen, die samen een unieke vorm van digitale waarde creëren.

All-Time Highs

Recent brak Bitcoin door de $100.000-grens, terwijl het in euro’s zelfs een all-time high bereikte. Dit komt mede door de verzwakte euro. In termen van goud bereikte Bitcoin eveneens een nieuw hoogtepunt, wat de groeiende rol van Bitcoin als oppotmiddel benadrukt.

Toekomstige Groei: Bitcoin in 2045?

Michael Saylor van MicroStrategy stelde in een recente video dat Bitcoin de marktkapitalisatie van goud kan overstijgen en mogelijk een aanzienlijk deel van de wereldwijde geldhoeveelheid kan vertegenwoordigen. In dit scenario kan Bitcoin een waarde van €14 miljoen per munt bereiken tegen 2045. Dit futuristische vooruitzicht illustreert de schaalbaarheid van Bitcoin als wereldwijde waardeopslag.

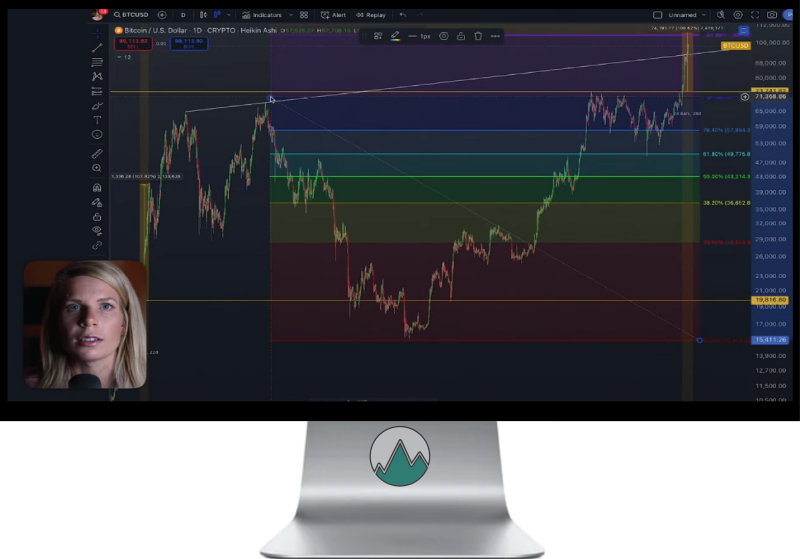

Technische Analyse Bitcoin: Op Weg Naar $145.000?

Fibonacci-retracement en Weerstandsniveaus

Technische analyses identificeren belangrijke weerstandsniveaus rond $102.000 en $155.000. Bitcoin bevindt zich momenteel in een opwaartse trend en kan volgens analisten een stijging van 100% realiseren in een tijdsbestek van 22 dagen, vergelijkbaar met eerdere bullmarkten.

Cyclische Bewegingen en Lange Termijn

Bitcoin beweegt in cycli van bull- en bear-markten. Momenteel zit Bitcoin in een bullfase, aangedreven door institutionele adoptie. Historische trends suggereren een potentieel koersdoel van $140.000 tot $500.000 binnen het komende jaar. Institutionele interesse biedt stabiliteit, terwijl de betrokkenheid van particuliere beleggers relatief beperkt blijft.

Gebruik en klik op de onderstaande link voor meer informatie:

Klik hier om toegang te krijgen tot alle gratis educaties en producten van Madelon Vos

Conclusie: Een Cruciale Fase voor Bitcoin

Bitcoin bevindt zich op een beslissend punt in zijn ontwikkeling. Met groeiende institutionele adoptie, stijgende marktkapitalisatie en technologische relevantie lijkt de toekomst veelbelovend. Toch blijft volatiliteit een belangrijk risico.

Voor beleggers biedt Bitcoin een unieke kans om te profiteren van technologische innovatie en financiële hervorming. Terwijl de koers en adoptie blijven toenemen, lijkt het slechts een kwestie van tijd voordat Bitcoin een bredere rol speelt in het wereldwijde financiële systeem.