Wat is Lending van Financiële Instrumenten en Assets?

Lending, ook wel bekend als uitlenen, is een proces waarbij een belegger financiële instrumenten of assets (zoals aandelen, obligaties of cryptovaluta) uitleent aan een andere partij. De lener betaalt doorgaans een rentevergoeding aan de uitlener voor het gebruik van deze activa. Lending kan plaatsvinden via verschillende platforms, zoals peer-to-peer lending netwerken, brokers, exchanges, banken, en gespecialiseerde financiële instellingen. Dit proces biedt beleggers een extra inkomstenstroom en helpt leners bij het verkrijgen van de nodige activa zonder deze direct te hoeven kopen.

Wat is Lending Crypto?

Lending crypto verwijst specifiek naar het uitlenen van cryptovaluta via verschillende gespecialiseerde lending platforms. Beleggers kunnen hun digitale activa zoals verschillende soorten cryptovaluta uitlenen aan andere gebruikers of institutionele leners in ruil voor rente. Deze vorm van lending biedt extra mogelijkheden voor inkomsten in de steeds sneller groeiende wereld van digitale valuta.

Voordelen van Lending

- Extra Inkomsten: Beleggers kunnen rente verdienen op hun uitgeleende activa, wat een aanvullende bron van inkomsten biedt. Dit geldt zowel voor traditionele activa zoals aandelen en obligaties als voor cryptovaluta. Wees echter wel bewust welke risico’s kunnen horen bij het behalen van dit type extra rendement.

- Lending Rewards: Bij het uitlenen van cryptovaluta kunnen beleggers specifieke beloningen ontvangen, afhankelijk van de aard en het platform of exchange van het lending programma.

- Liquiditeitsbeheer: Het uitlenen van activa kan helpen bij het efficiënter beheren van liquiditeit, vooral in periodes waarin beleggers hun activa niet actief verhandelen.

- Risicospreiding: Lending kan worden gebruikt als een strategie om risico's te spreiden, door inkomsten te genereren uit verschillende bronnen.

Soorten Financiële Instrumenten en Assets die kunnen worden Uitgeleend

- Aandelen: Beleggers kunnen hun aandelen uitlenen aan short-sellers die deze willen gebruiken voor short selling.

- Obligaties: Obligaties kunnen worden uitgeleend aan partijen die deze willen gebruiken als onderpand of voor andere investeringsstrategieën.

- Cryptovaluta: In de opkomende markt van digitale valuta's, kunnen cryptovaluta worden uitgeleend via gespecialiseerde lending platforms.

Hoe Werkt Lending?

- Keuze van Platform: Beleggers kiezen een geschikt lending platform dat voldoet aan hun behoeften en risicoprofiel. Dit kan een peer-to-peer (P2P) lending platform zijn of een meer traditionele financiële instelling.

- Uitlenen van Activa: De belegger zet zijn activa beschikbaar voor lending. Het platform faciliteert vervolgens het uitlenen aan leners. Het Lending Value Ratio (LVR) is een belangrijke factor hierbij, omdat het bepaalt hoeveel een belegger kan uitlenen in verhouding tot de waarde van hun activa. LVR zullen we verder uitlichten ter verduidelijking in het volgende hoofdstuk.

- Renteontvangst: Gedurende de uitleenperiode ontvangt de belegger rente van de lener. Deze rente kan variëren afhankelijk van de marktvoorwaarden en het type activa.

- Terugvordering van Activa: Aan het einde van de uitleenperiode worden de activa teruggegeven aan de belegger, samen met de verdiende rente.

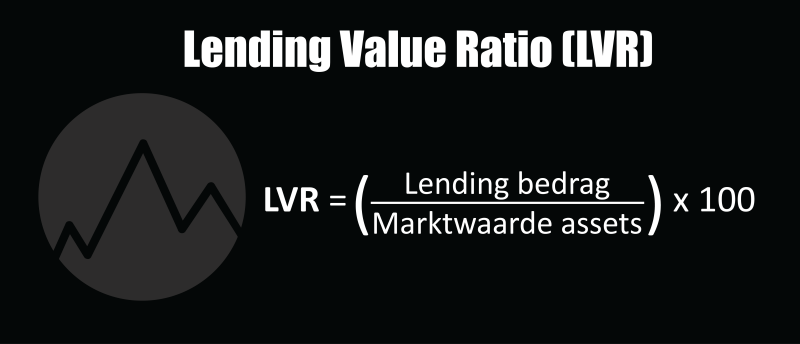

Wat is Lending Value Ratio (LVR)?

Lending Value Ratio (LVR) voor financiële instrumenten en assets is de verhouding tussen het bedrag dat geleend kan worden en de marktwaarde van de onderliggende assets. Het wordt gebruikt om het maximale leenbedrag te bepalen dat een geldverstrekker bereid is uit te lenen tegen de waarde van de financiële instrumenten (zoals aandelen, obligaties, etc.) als onderpand.

Formule en berekening

Belang van LVR

- Risicobeheer: Bepaalt het leenbedrag om risico's te beperken.

- Beïnvloeding van marges: Hogere LVR betekent meer geleend vermogen, maar ook meer risico.

- Onderpandwaardering: LVR zorgt ervoor dat geleende bedragen in lijn zijn met de waarde van het onderpand, wat cruciaal is bij prijsschommelingen.

In essentie, LVR helpt geldverstrekkers het risico te beheren door te bepalen hoeveel ze bereid zijn te lenen tegen de waarde van de financiële instrumenten als onderpand.

Lending vs Staking

Lending en staking zijn beide manieren voor beleggers om passief inkomsten te genereren met hun activa, maar ze verschillen aanzienlijk in hun werking. Bij staking wordt een bepaalde hoeveelheid cryptovaluta vastgezet in een blockchain netwerk om transacties te verifiëren en beloningen te verdienen. Lending daarentegen houdt in dat activa worden uitgeleend aan andere partijen voor een rentevergoeding. Staking biedt vaak een stabielere, voorspelbare beloning, terwijl lending potentieel hogere, maar meer variabele, inkomsten kan genereren afhankelijk van de marktomstandigheden.

Risico's van Lending

- Kredietrisico: De mogelijkheid dat de lener niet aan zijn betalingsverplichtingen kan voldoen.

- Marktrisico: Veranderingen in de marktwaarde van de uitgeleende activa kunnen invloed hebben op de uiteindelijke opbrengst.

- Liquiditeitsrisico: De kans dat de belegger zijn activa niet snel kan terugkrijgen wanneer nodig.

Lending van Effecten

Lending van effecten, zoals aandelen en obligaties, is een veel voorkomend fenomeen in de financiële wereld. Dit proces stelt beleggers in staat om extra rendement te genereren op hun beleggingsportfolio zonder hun onderliggende posities te hoeven verkopen. Banken, brokers, exchanges en andere financiële instellingen spelen een sleutelrol in het mogelijk maken van dergelijke leningen, waarbij ze zorgen voor de benodigde infrastructuur en risicobeheer.

Door de risico's te begrijpen en zorgvuldig te kiezen waar en aan wie ze hun activa uitlenen, kunnen beleggers veilig profiteren van de voordelen van lending. Zowel traditionele als digitale activa bieden unieke kansen voor extra inkomsten en risicospreiding, mits ze worden beheerd met een goed begrip van de onderliggende mechanismen en marktomstandigheden.