Rendement Berekenen, Betekenis en Maximaliseren

Rendement in het Engels bekend als “Rate of Return” (RoR), is de winst of verlies die gemaakt is op de investering. Het rendement wordt uitgedrukt in een bedrag of in procenten en dient als richtlijn om de prestaties van de investering of activiteit te beoordelen. In dit artikel ligt de focus op het uitleggen van wat rendement voor beleggers betekend, hoe we rendement kunnen berekenen, wat beleggers kunnen doen om rendement te maximaliseren en wat Compounding is.

Wat is Rendement?

Rendement is een belangrijke term binnen de financiële wereld, maar wordt niet altijd volledig begrepen. Het wordt niet alleen gebruikt door beleggers en handelaren om winst of verlies op een investering aan te duiden, maar ook door ondernemers die de prestaties van een bedrijf willen analyseren, evenals door personen of bedrijven die zich bezighouden met financiële planning. Het begrijpen van rendement is een essentieel element.

In dit artikel zullen we dieper ingaan op het concept van rendement, en zullen we inzicht geven in de mogelijkheden tot het maximaliseren en berekenen ervan, evenals de factoren die van invloed kunnen zijn op rendement.

Definitie van Rendement

Definitie van rendement, rendement staat voor de winstgevendheid van een investering, bedrijf of activiteit. Rendement wordt uitgedrukt als een percentage en kan zowel een positieve als negatieve uitkomst hebben. Het rendementspercentage geeft de verhouding weer tussen de initiële investering of kosten en de behaalde winst. Rendement dient vaak als een indicatie bij het beoordelen van de efficiëntie van financiële beslissingen, om te bepalen of de investering het verwachte resultaat oplevert of heeft opgeleverd.

- Rendement is een dus een indicatie voor het beoordelen van de winstgevendheid op een investering, activiteit of bedrijf.

- Rendement wordt vaak uitgedrukt in de vorm van een percentage die zowel positief als negatief kan zijn.

Verschillende soorten Rendement

Rendement is er in verschillende soorten die ieder verwijzen naar een specifieke manier waarop prestaties van investeringen, bedrijfsactiviteiten en sociale aspecten worden gemeten. Hieronder worden de verschillende soorten rendement uitgelicht:

Financieel Rendement:

Financieel rendement is een indicatie die verwijst naar de winstgevendheid van financiële activa zoals aandelen, obligaties, vastgoed en spaarrekeningen. Verderop in dit artikel wordt uitgelegd hoe dit kan worden berekend voor verschillende activa. Financieel rendement kan worden gemeten op basis van het jaarlijks rendement, samengesteld rendement en totaalrendement.

- Verschillende soorten rendement kunnen worden onderverdeeld in verschillende categorieën, waaronder jaarlijks rendement, samengesteld rendement en totaalrendement.

- Jaarlijks rendement is een term die staat voor de gemiddelde winst of verlies van een investering op jaarbasis berekend. Het is een percentage dat de jaarlijkse groei of krimp aangeeft.

- Samengesteld rendement betekent dat wanneer je geld investeert, de rente of winst die je verdient, wordt toegevoegd aan het oorspronkelijke bedrag. Hierdoor wordt de basis voor de renteberekening groter, waardoor je op lange termijn mogelijk meer geld verdient. Dit zorgt voor een sneeuwbaleffect waarbij je investering exponentieel groeit.

- Totaalrendement is het totale bedrag aan winst of verlies dat een investering oplevert gedurende een bepaalde tijd, oftewel het totaal behaalde rendement. Hierbij zijn alle soorten inkomsten die verdiend zijn inbegrepen, zoals winst door de verkoop van de investering, dividenden die er wordt ontvangen en rente die er is verdiend. Dit totale rendement wordt uitgedrukt als een percentage van het oorspronkelijke bedrag dat er geïnvesteerd is.

- Met verschillende soorten rendement wordt bedoeld de winst die wordt behaald door financiële activa zoals aandelen, obligaties, vastgoed en spaarrekeningen.

Operationeel Rendement:

Operationeel rendement is het soort rendement dat van toepassing is op de winstgevendheid van bedrijfsactiviteiten. Dit type rendement wordt gemeten met aan de hand van ratio’s zoals nettowinstmarge, rendement op investering en operationele marge. Ieder type rendement heeft zijn specifieke eigenschappen en bereken- en meet methodes voor het beoordelen van de financiële prestaties.

- Dit type rendement heeft te maken met de winstgevendheid van een bedrijfsactiviteit, project of operatie.

- Operationeel rendement kan worden bepaald door verschillende ratio's zoals de operationele marge, nettowinstmarge, en rendement op investeringen.

Sociaal Rendement:

Sociaal rendement geeft de maatschappelijke invloed van een activiteit of investering weer. Denk hierbij aan bijvoorbeeld de bescherming van milieu, mens en levenskwaliteit. ESG is een financieel keurmerk dat hieraan verbonden is.

- Sociaal rendement meet de impact op de maatschappij aan de hand van de investering of activiteit die wordt gedaan. Hierbij zijn het verbeteren van levenskwaliteit en bescherming van het milieu belangrijke factoren.

- ESG, is een financieel keurmerk dat ook wel bekend staat als ‘Environmental, Sociale Social en Governance. Het is een beoordelingskeurmerk dat criteria zoals mileu, duurzaamheid en maatschappelijke impact beoordeeld.

Waarom Rendement Belangrijk Is:

Het begrip rendement is van essentieel belang voor beleggers, traders en andere financiële betrokkenen. Hieronder worden enkele van de belangrijkste redenen waarom rendement belangrijk is en welke toevoeging het kan bieden uitgelicht:

• Evaluatie van Investeringen: Inzicht in rendement maakt het voor beleggers, trader en bedrijven mogelijk om de winstgevendheid van hun investeringen te beoordelen. Op deze manier kan er worden beoordeeld of de gewenste financiële resultaten zijn behaald. Door inzicht te verkrijgen in het effect van de investering, kunnen beter onderbouwde beslissingen worden genomen over het al dan niet aangaan van investeringen.

• Besluitvorming voor Ondernemingen: Ondernemingen zoals bedrijven kunnen rendement gebruiken om de invloed en effectiviteit van hun activiteiten te beoordelen. Door het inzicht in rendement krijgt men inzicht in hoe rendabel een investering is binnen de bedrijfsvoering. Hierdoor kunnen ondernemingen acties ondernemen en beslissingen maken om aanpassingen door te voeren voor het optimaliseren van het rendement.

• Financiële Planning: Dit is voornamelijk van toepassing op beleggers en traders die werken met een planning voor het behalen van bepaalde doelen, zoals het sparen voor iets, kapitaal opbouw of het opbouwen van pensioen. Rendement is belangrijk voor de financiële planning bij het ontwikkelen van strategieën en het stellen van realistische doelen. Op deze manier kunnen processen worden geoptimaliseerd om doelen te bereiken.

• Prestatiebeoordeling: Rendement wordt door zowel individuele beleggers, traders als bedrijven gebruikt als indicatie voor het beoordelen van prestaties. Prestatiebeoordeling geeft inzicht in de prestaties van investeringen, strategieën, projecten of activiteiten. Inzicht in rendement is een indicatie die kan aangeven hoe er gepresteerd wordt in vergelijking met bijvoorbeeld vergelijkbare investeringen, indexen of bepaalde ETF’s. Mogelijk kan dit inzicht helpen bij het bepalen van sterke punten en maken van verbeterde keuzes.

Waarom rendement belangrijk is samengevat, Rendement is essentieel omdat het ons helpt om verstandige financiële keuzes te maken, bedrijfsprestaties te verbeteren en een sterke financiële toekomst te plannen. Het begrijpen van rendement is belangrijk voor iedereen die te maken heeft met financiële besluitvorming, of het nu gaat om investeringen, bedrijfsvoering of maatschappelijke projecten. Door de verschillende soorten rendement te begrijpen en te leren hoe ze te berekenen, kunnen mensen en organisaties doordachte beslissingen nemen die leiden tot positieve resultaten en mogelijke groei op de lange termijn.

Rendement Berekenen

Berekenen van rendement geeft inzicht, hier leggen we uit hoe we rendement berekenen en welke factoren daarbij belangrijk zijn. Om dit te kunnen begrijpen hoef je geen wiskundig genie te zijn, de belangrijkste punten worden zo simpel als mogelijk uitgelegd. Het berekenen van rendement kan op verschillende manieren, dit is geheel afhankelijk van het type en soort rendement dat er berekend wenst te worden. Hieronder worden de belangrijkste factoren zo begrijpelijk als mogelijk uitgelicht:

- De berekening van rendement kan verschillen en is afhankelijk van het type investering of activiteit waarop het van toepassing is.

- Voor financiële activa zoals aandelen, crypto en obligaties wordt het rendement vaak berekend aan de hand van formules zoals de ‘Jaarlijkse procentuele opbrengst (APY)’ of de ‘Interne Opbrengstvoet (IRR)’. APY is een term die beleggers die gebruikmaken van staking bij crypto mogelijk bekend klinkt, ‘Staking Rewards’ worden vaak uitgedrukt als APY.

- Voor operationele rendementen kunnen verschillende ratio’s en formules worden gebruikt, afhankelijk van de specifieke situatie en de branche.

Hieronder worden de belangrijkste en meest voorkomende rendement formules en berekeningen uitgelicht:

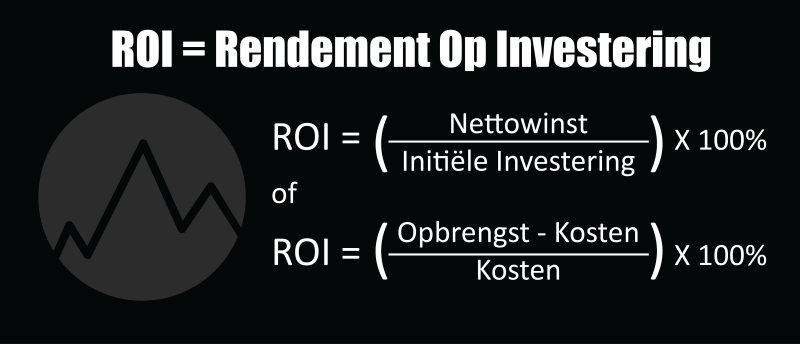

Rendement Op Investering (ROI) Berekening:

ROI berekend het rendement als een percentage van de initiële investering. De formule voor berekenen Rendement op Investering is:

ROI = (Nettowinst/Originele investering) x 100%

Hierbij is de nettowinst het totale rendement minus de initiële investering.

Voorbeeld berekening Rendement op Invesering (ROI):

Stel, als bedrijf is er €20.000,- geïnvesteerd in een project. Het project levert €15.000,- aan extra omzet op. De kosten voor het project waren €2.500,-.

Opbrengst project = 15.000 (extra omzet)

Kosten project = €2.500

De berekening ingevuld en uitgewerkt

ROI = ((20.000 – 2.500) / 2.500) x 100%

ROI = (17.500 / 2.500 ) x 100%

ROI = 7 x 100%

ROI = 700%

De ROI van het project is dus 700%. Dit betekend dat voor elke geïnvesteerde euro er €7 is terugverdiend.

Jaarlijks Rendement Berekening (ook bekend als CAGR - samengesteld jaarlijks groeipercentage):

Dit is een berekening die het jaarlijkse rendement weergeeft dat nodig is om de beginwaarde (originele investering) te laten groeien tot de eindwaarde over de gegeven periode. Deze richtlijn berekend het gemiddelde jaarlijkse groeipercentage van een investering over een bepaalde periode. De formule voor berekenen Jaarlijks Rendement (CAGR) is:

CAGR = ((Eindwaarde/Beginwaarde)/(1/Aantal jaren) - 1

Voorbeeld berekening Jaarlijks rendement (CAGR):

Stel, in 2024 wordt er een bedrag van €20.000 geïnvesteerd in een cryptovaluta, en is in het jaar 2028 gegroeid tot €30.000.

Beginsaldo 2024 = €20.000

Eindwaarde 2028 = €30.000

Aantal jaren: 4 (n waarde in berekening)

De berekening ingevuld en uitgewerkt

CAGR = ((30.000/20.000)/(1/4) – 1)

CAGR = (1.5) 0.25 – 1

CAGR = 1.147 – 1

CAGR = 0.147

Omgezet naar percentage (x100)

CAGR = 14.7%

De CAGR van de investering is dus 14.7%. Dit betekend dat het gemiddeld jaarlijkse rendement over deze periode 14.7% was.

Dividendrendement Berekening:

Dividendrendement is een berekening die het rendement berekend op basis van het uitgekeerde dividend ten opzichte van de aandelenprijs. De uitkomst van de formule geeft aan welk percentage van de aandelenkoers wordt uitgekeerd als dividend.

Deze berekening kan ook worden gebruikt voor het berekenen van staking rewards bij cryptocurrency’s, vervang in de formule “Dividend per aandeel” voor “Staking reward crypto” en “Aandelenkoers” voor “Cryptoprijs”. De formule voor berekenen Dividendrendement is:

Dividendrendement = (Dividend per aandeel / Aandelenkoers) x 100%

Voorbeeld berekening Dividendrendement:

Stel, Er worden 1000 aandelen van een bedrijf gekocht dat jaarlijks een dividend van €0,50 per aandeel uitkeert. De huidige marktprijs van één aandeel is €10.

Dividend per aandeel = €0,50

Huidige marktprijs voor één aandeel = €10

Dividendrendement = (0,5/10) x 100%

Dividendrendement = 0,05 x 100%

Dividendrendement = 5%

Het dividendrendement van deze investering is dus 5%. Dit betekend dat er een jaarlijks dividend van 5% van de huidige marktprijs van het aandeel ontvangen wordt.

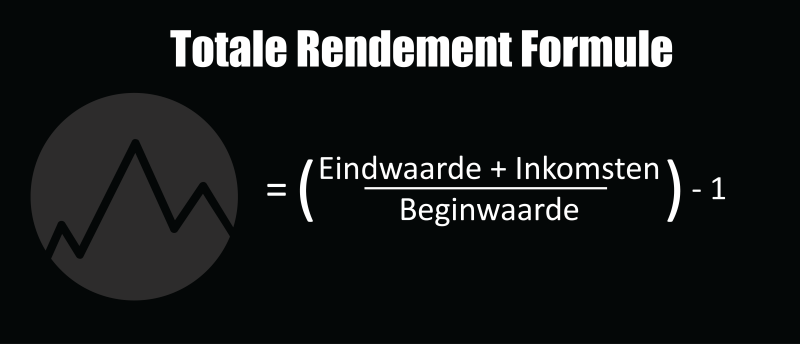

Totale Rendement Berekening:

Bij het berekenen van het totale rendement worden kapitaalwinsten als inkomen, zoals dividend meegerekend. De formule voor berekenen Totale Rendement is:

Totale renemdent = ((Eindwaarde + Inkomsten) / Beginwaarde) - 1

Voorbeeld berekening totale rendement:

Stel, in 2022 is er €20.000 belegt in aandelen van een bedrijf. Gedurende een periode van 4 jaar is er een dividend ontvangen van in totaal €4.000 en is de waarde van de investering gegroeid tot €30.000.

Beginwaarde = €20.000

Eindwaarde = €30.000

Ontvangen dividend = €4.000

Om het totale rendement te kunne berekenen moeten zowel de kapitaalwinst als de dividend rendement worden berekend en meegenomen. Om die reden is het berekenen van het totale rendement onder verdeeld in de volgende stappen:

Stap 1: Kapitaalwinst berekenen

Kapitaalwinst = Eindwaarde – Beginwaarde

Kapitaalwinst = €30.000 – €20.000

Kapitaalwinst = €10.000

Stap 2: Dividendrendement berekenen

Dividendrendement = (Totale ontvangen dividend / Beginwaarde) x 100%

Dividendrendement = (4.000 / 20.000) x 100%

Dividendrendement = 20%

Stap 3: Totale rendement berekenen

Totale rendement = Kapitaalwinst + Dividend rendement

Totale rendement = 10.000 + 20%

Totale rendement = 10.000 + 20% (de 20% is dus het bedrag van €4000 aan ontvangen dividend)

Totale rendement = 14.000

Aan de hand van dit voorbeeld is het totale rendement over deze periode €14.000. Dit vertegenwoordigt de totale winst die er is behaald door zowel de kapitaalwinst als de te ontvangen dividend mee te nemen in de berekening.

Bij het berekenen van rendement is het goed om te begrijpen dat de berekening gedaan kan worden voor verschillende perioden zoals dagelijks, wekelijk, maandelijks of jaarlijks. Daarnaast is de manier van berekenen geheel afhankelijk van de specifieke context van een bepaalde investering en kunnen hier variaties op mogelijk zijn. De door ons uitgewerkte formules bieden een vorm van basis berekening en is puur bedoeld als educatieve voorbeelden voor het berekenen van rendement binnen de financiële wereld.

Rendement berekenen specifiek voor verschillende financiële instrumenten:

Als belegger kan het handig en essentieel zijn om rendement te kunnen berekenen om inzicht te krijgen in de prestaties van hun investeringen, te beoordelen en te vergelijken. Deze soort rendement valt onder het financieel rendement, zoals eerder uitgelegd binnen het hoofdstuk ‘Verschillende soorten rendement’. Het rendement wordt meestal uitgedrukt als een percentage en kan worden berekend voor verschillende soorten activa, zoals aandelen, obligaties, vastgoed en spaarrekeningen. Hieronder volgen enkele basisprincipes voor het berekenen van rendement voor verschillende beleggingen:

Rendement op Aandelen Berekenen:

Het rendement op aandelen wordt meestal berekend door de totale opbrengst, inclusief koerswinst en dividenden, te delen door de initiële investering en dit resultaat te vermenigvuldigen met 100 om het percentage rendement te krijgen.

Voorbeeld: Als je € 5000 hebt geïnvesteerd en de totale waarde van je investering is gestegen naar € 6200, dan is het rendement: ((€ 6200 - € 5000) / € 5000) * 100 = 24%.

Rendement Obligaties:

Rendement op obligaties wordt meestal berekend op basis van de rentebetalingen die worden ontvangen gedurende de looptijd van de obligatie. Laten we dit illustreren aan de hand van een voorbeeld:

Stel dat je een obligatie hebt gekocht met een nominale waarde van €1000 en een jaarlijkse rente van 5%. Dit betekent dat je elk jaar €50 aan rente ontvangt.

Laten we zeggen dat je de obligatie gedurende 5 jaar aanhoudt en alle rentebetalingen ontvangt. Na 5 jaar heb je in totaal €50 x 5 = €250 aan rente-inkomsten ontvangen.

Om het rendement op de obligatie te berekenen, delen we de totale rente-inkomsten door de initiële investering en vermenigvuldigen we dit met 100 om een percentage te verkrijgen.

Voorbeeld: Totale rente-inkomsten = €250 Initiële investering = €1000. Het rendement op de obligatie = (€250 / €1000) * 100% = 25%. Dus het rendement op deze obligatie bedraagt 25%.

Deze berekening laat zien hoe je het rendement op een obligatie kunt berekenen op basis van de rentebetalingen die je ontvangt gedurende de looptijd ervan.

Rendement op Vastgoed Berekenen:

Stel dat je een investering doet in een appartement voor €250.000. Je verhuurt dit appartement voor €1200 per maand, wat neerkomt op €14.400 aan jaarlijkse huurinkomsten. Na een jaar besluit je het appartement te verkopen en je realiseert een waardestijging van €25.000. Om het rendement op je vastgoedinvestering te berekenen, volg je deze stappen:

1. Tel de huurinkomsten en de waardestijging van het vastgoed bij elkaar op: €14.400 (huurinkomsten) + €25.000 (waardestijging) = €39.400.

2. Deel dit totaal door de initiële investering: €39.400 / €250.000 = 0,1576.

3. Vermenigvuldig dit resultaat met 100 om het percentage rendement te krijgen: 0,1576 * 100% = 15,76%.

Dus in dit geval is het rendement op je vastgoedinvestering 15,76%.

Een ander voorbeeld:

Stel: je hebt een pand gekocht voor €175.000, je ontvangt ieder jaar €11.500 aan huur en de waarde van het pand is de afgelopen 5 jaar gestegen naar €200.000, dan is het rendement: ((11.500 x 5) + (200.000-175.000))/175.000) x 100 = 47,1%

Deze berekeningen laten zien hoe je het rendement op een vastgoedinvestering kunt bepalen door rekening te houden met zowel de huurinkomsten als eventuele waardestijging van het vastgoed. Wees er uiteraard ook van bewust dat de waarde van vastgoed ook kan dalen, houdt daarnaast rekening met onderhoudskosten en onvoorziene zaken die extra kosten kunnen opleveren.

Rendement op Spaarrekeningen Berekenen:

Het rendement op een spaarrekening kan eenvoudig worden berekend door de totale rente-inkomsten te delen door de initiële storting en dit resultaat te vermenigvuldigen met 100 om het percentage rendement te krijgen.

Stel: je hebt € 15.000 gestort en € 450 aan rente verdiend, is het rendement in procenten: (450/15000) x 100 = 3%

Wees ervan bewust dat rendement slechts één aspect is om de prestaties van een belegging te beoordelen. Andere belangrijke factoren die van invloed kunnen zijn, zoals risico, liquiditeit en inflatie, moeten ook worden overwogen en mogelijk worden meegenomen bij het evalueren van de totale effectiviteit van een belegging.

Beleggers die regelmatig hun rendement berekenen en in de gaten houden, kunnen tijdig hun beleggingsplan bijsturen als dit nodig is om hun belegginsdoelen te bereiken. Veel beleggers houden ook de trends en patronen in de prestaties van verschillende activa in de gaten, door dit te doen kunnen ze tijdig actie ondernemen en beslissingen nemen voor de toekomst.

Tijdsframe:

Nu we enkele berekeningen hebben gemaakt is het idee van rendement berekenen hopelijk duidelijker geworden. Er zijn enkele factoren die voor beleggers belangrijk kunnen zijn en rekening mee gehouden kan worden tijdens het berekenen, een daarvan is de term “Tijdsframe”. Het rendement kan variëren afhankelijk van de periode waarover het wordt berekend.

• Korte termijn-rendementen: kunnen gevoeliger zijn voor volatiliteit en worden vaak beïnvloed door marktschommelingen.

• Langetermijn-rendementen: kunnen een meer stabieler inzicht geven in de prestaties van een belegging bij het berekenen.

Rendementsindicatie:

Naast het berekenen van het absolute rendement, kunnen beleggers ook verschillende rendementsindicaties gebruiken om de prestaties van een belegging te vergelijken met een referentiepunt of andere investeringen. Dit kunnen referentiepunten zijn zoals specifieke indexen als de NASDAQ, AEX of andere vergelijkbare referentiepunten die van toepassing kunnen zijn op de beleggingen. Enkele andere veelgebruikte indicaties zijn het gemiddeld jaarlijks rendement (CAGR), het samengesteld jaarlijks groeipercentage (Compound Annual Growth Rate), en het risico-aangepaste rendement (Sharpe Ratio).

Herbelegging van Opbrengsten:

Bij het berekenen van rendement kan het belangrijk zijn om rekening te houden met de herbelegging van opbrengsten, zoals staking bij crypto, dividenduitkeringen bij aandelen, of rentebetalingen van bijvoorbeeld spaarrentes of obligaties. Door deze opbrengsten opnieuw te investeren, kan het totale rendement van een belegging in de loop van de tijd aanzienlijk worden verhoogd.

Belasting en fiscale gevolgen:

Belastingen kunnen een belangrijke rol spelen bij het bepalen van het daadwerkelijke rendement dat behaalt word met beleggingen. Het kan van cruciaal belang om de belastingtarieven en -regelgeving in overweging te nemen bij het evalueren van je rendement, met name voor beleggingen zoals aandelen, waarbij belasting op kapitaalwinsten van toepassing kan zijn. Het begrijpen van de fiscale gevolgen kunnen helpen om weloverwogen beleggingsbeslissingen te nemen en om een duidelijker beeld te krijgen van je totale financiële situatie.

Inflatie en rendement:

Inflatie en rendement zijn ook twee termen die aan elkaar verbonden zijn en invloed op elkaar hebben. Een positief rendement is goed, maar als het niet hoger is dan de inflatie, kan het eigenlijk minder waard zijn in termen van koopkracht. Daarom is het belangrijk om het rendement te bekijken na aftrek van inflatie, zodat er een beter idee ontstaat bij hoeveel er echt verdient is met de investeringen.

Maximale Rendement: Hoe Haal Je Het Meeste Uit Je Beleggingen

Het nastreven van een hoog rendement is vaak het ultieme doel van iedere belegger. Of je nu een doorgewinterde professional bent of net begint met beleggen, het behalen van een maximaal rendement op je investeringen is altijd een topprioriteit. De belangrijkste vraag die beleggers zichzelf vaak stellen, hoe valt dit doel te bereiken? In dit artikel delen we enkele cruciale inzichten en strategieën die kunnen bijdragen aan het maximale rendement uit je beleggingen te halen.

Wees er wel van bewust dat het streven naar een hoog rendement soms ook gepaard kan gaan met een hoog risico, deze term staat ook wel bekend als Risk/Reward. Ondanks dat zijn er bepaalde handelingen die juist het risico verminderen en het rendement kunnen verhogen. Hieronder worden enkele cruciale inzichten en strategieën uitgelicht die kunnen bijdragen aan het mogelijk behalen van een maximaal rendement:

1. Diversificatie van het Portfolio

Een van de meest fundamentele principes van investeren is diversificatie. Door je investeringen over verschillende activaklassen, sectoren en regio's te spreiden, minimaliseer je het risico en vergroot je de kans op een positief rendement, zelfs in volatiele marktomstandigheden. Overweeg aandelen, obligaties, vastgoed en andere alternatieve beleggingen op te nemen in het portfolio om een gezonde diversificatie te bereiken. De manier waarop diversificatie toegepast wordt zal afhangen van de persoonlijke voorkeur, risicotolerantie en beleggingsdoelstellingen.

2. Focus Op Langetermijninvesteringen

Hoewel het verleidelijk kan zijn om te proberen snel geld te verdienen door te handelen op korte termijn, is lange-termijnbeleggen vaak de sleutel tot het behalen van consistent hoog rendement. Door te investeren in stabiele bedrijven of projecten die stevig in elkaar zitten en potentie hebben om te groeien, kun je mogelijk profiteren van het sneeuwbaleffect van gestage groei en waardevermeerdering op de lange termijn. Uiteraard is dit meer van toepassing voor beleggers en zullen traders een andere manier van focus hebben op het behalen van rendement op de korteretermijn.

3. Invloed van Kosten op Rendement

Het rendement op investeringen zijn gevoelig voor kosten die gemaakt worden rondom beleggen. Dit zijn vaak kosten die niet te voorkomen zijn maar wel te optimaliseren en mogelijk te verminderen. Denk hierbij aan transactiekosten, beheerskosten van fondsen en belastingen. Vergelijk en kies voor kostenefficiënte beleggingsproducten, brokers, exchanges en -platforms om het rendement te maximaliseren.

4. De Invloed van Marktcondities op Rendement

Afhankelijk van het type belegging en tijdsduur van de investering kan het essentieel zijn om op de hoogte te blijven van de laatste marktontwikkelingen en economische trends. Door hiervan op de hoogte te zijn kan het makkelijker zijn om goed doordachte beleggingsbeslissingen te nemen. Dit is mogelijk door het financiële nieuws te volgen, marktgegevens te analyseren, markttrends en financiële cyclussen in de gaten te houden om inzicht te krijgen in potentiële kansen en risico's.

5. Discipline en Geduld zijn een Schone Zaak

Discipline en geduld dragen bij aan het behalen van een maximaal rendement. Houdt focus en vertrouw het beleggingsplan en strategie die je als belegger gemaakt hebt voor er een positie ingenomen werd. Een erg belangrijke factor is het vermijden van impulsieve beslissingen en beïnvloeding door volatiliteit op de korte termijn. Als belegger ligt de focus vaak op de langere termijn, lastige marktomstandigheden kunnen ook kansen bieden. Het is echter essentieel om te beseffen dat beleggingsplannen en -strategieën niet te standvastig moeten zijn. Als de marktomstandigheden drastisch veranderen, zelfs op lange termijn, wees dan als belegger bereid om aanpassingen door te voeren en niet koppig te zijn in de aanpak hiervan. Beleggen is een dynamisch vak.

Rendement op Rendement: De Kracht van Compounding

In de wereld van financiële markten is "rendement op rendement" een krachtig concept dat vaak door beleggers over het hoofd wordt gezien. Rendement op rendement staat ook wel bekend onder de term “Compounding” en kan een aanzienlijke impact hebben op langeretermijn beleggingen. Compounding is het proces waarbij het behaalde rendement op een belegging of investering wordt toegevoegd aan het oorspronkelijke kapitaal, dit zorgt ervoor dat het totale investeringsbedrag groeit en daarmee ook de mogelijk potentiële winst.

Stel: er wordt €5000 geïnvesteerd in een belegging met een jaarlijks rendement van 5%. Aan het einde van het eerste jaar is er dus €250 verdient aan rendement. De kracht van compounding ontstaat in het tweede- en daaropvolgende jaren. De initiële investering van €5000 is gegroeid naar €5250, de €250 die in het eerste jaar als rendement is verdiend wordt opgeteld bij de initiële investering. Nu wordt dus het bedrag van €5250 gebruikt om rendement te genereren, dit zorgt ervoor dat er meer rendement behaald wordt dan het jaar ervoor. Dit betekent dat je aan het einde van het tweede jaar niet alleen rendement verdient op je initiële €5000, maar ook op de €250 winst die je al hebt behaald.

Compoundig is het proces waarbij voortdurend het rendement wordt toevoegen aan de initiële investering, dit kan leiden tot indrukwekkende groei na verloop van tijd. Hoe langer er gebruik wordt gemaakt van compounding op een investering, hoe krachtiger het effect wordt. Dit is één van de redenen waarom relatief vroeg en consistent investeren zo belangrijk kunnen zijn voor langetermijn financiële doelen, zoals pensioensparen of het opbouwen van een vermogen.

"Beleggen is als een goede wijn - het wordt beter met de tijd. Dus, hoe eerder je begint, hoe meer je kunt genieten van die financiële 'smaakexplosie'."

Door het idee achter rendement op rendement te begrijpen en deze actief te benutten, is het mogelijk om te kunnen profiteren van de exponentiële groei in vermogen. Onthoud dat elke extra tijd aan kapitaal wordt gegeven om te groeien, van onschatbare waarde kan zijn in termen van uiteindelijke opbrengsten. Relatief vroeg beginnen of nog genoeg jaren hebben om te kunnen beleggen zijn de kracht achter rendement, compounding en kapitaal het zware werk laten doen.

Welke Factoren Kunnen Van Invloed Zijn Op Rendement?

Verschillende factoren kunnen van invloed zijn op het rendement van een belegging. Hier worden enkele belangrijke factoren uitgelicht:

1. Marktomstandigheden:

Algemene marktomstandigheden ook wel bekend als marktcondities, zoals economische groei, rentetarieven, inflatie, geopolitieke gebeurtenissen en overheidsbeleid, kunnen allemaal invloed hebben op het rendement van beleggingen. Voor beleggers zijn met name de macro-economische gebeurtenissen interessant die invloed hebben op de langere termijnbeleggingen.

2. Specifieke Sector- of Industrietrends:

Beleggingen in bepaalde sectoren of industrieën kunnen gevoeliger zijn voor trends, financiële cyclussen, sentiment en ontwikkelingen binnen die sector. Enkele voorbeelden hiervan kunnen zijn, schommelingen in de olieprijzen die een impact kunnen hebben op energieaandelen, terwijl technologieaandelen gevoelig kunnen zijn voor innovaties. Veranderingen in rentetarieven en de algemene economische groei kunnen vastgoedaandelen beïnvloeden, terwijl farmaceutische aandelen kunnen reageren op regelgevende goedkeuringen voor nieuwe geneesmiddelen en ontwikkelingen in de medische sector. Bovendien kunnen aandelen van luxemerken worden beïnvloed door trends in consumentengedrag en economische schommelingen onder welvarende bevolkingsgroepen.

3. Bedrijfs- of projectprestaties:

Voor individuele aandelen of crypto kunnen de prestaties van het bedrijf of project zelf een grote invloed hebben op het rendement. Factoren zoals omzetgroei, winstgevendheid, concurrentiepositie, managementkwaliteit, technologische ontwikkelingen en bedrijfsstrategie kunnen allemaal van invloed zijn op de waarde van aandelen en cryptovaluta’s.

4. Risicobereidheid en Beleggingshorizon:

Het rendement van een belegging kan sterk worden beïnvloed door de risicobereidheid en de beschikbare tijd die een belegger voor ogen heeft. De term die hierbij van toepassing kan zijn is Risk/Reward oftewel de balans tussen risico en beloning. Vaak geldt er hoe hoger het risico een belegger bereid is te nemen, hoe groter het potentiële rendement of verlies kan zijn.

5. Wisselkoersschommelingen:

Voor beleggingen in buitenlandse activa kan het rendement worden beïnvloed door wisselkoersschommelingen tussen verschillende valuta's. Het is daarom belangrijk om te controleren in welke valuta de beleggingsrekening is ingesteld, of dit verschilt van de eigen valuta in het dagelijks leven, en in welke financiële markten wereldwijd wordt geïnvesteerd, met andere bijbehorende regionale valuta's. De valutamarkt kan mogelijkheden bieden voor beleggers, bedrijven en andere individuen om deze risico's te verminderen.

6. Marktliquiditeit en rendement:

De liquiditeit oftewel vloeibaarheid van een belegging kan een grote invloed hebben op het rendement. Als beleggingen gemakkelijk kunt kopen of verkopen, brengen ze meestal minder risico's met zich mee en hebben ze relatief lagere kosten. Daarom kan het van belang zijn voor beleggers om deze aspecten in overweging te nemen en goed te begrijpen welke kenmerken en risico's beleggingen met zich mee kunnen brengen qua liquiditeit.

Diversificatie, oftewel het verspreiden van investeringen over verschillende activaklassen, en het regelmatig herzien van de beleggingsportefeuille kunnen bijdragen aan het rendement. Als belegger kan het handig zijn om deze zaken in te bouwen bij de planning en het nemen van beleggingsbeslissingen.